「財政への信認、失うのは一瞬 危機と分断の時代」(星岳雄東大教授) [現状把握]

昭和35年、柳町に生まれました。東京大学卒業後渡米、マサチューセッツ工科大学で経済学博士号を取得、カリフォルニア大学サンディエゴ校を経てスタンフォード大学教授となります。平成28年帰国して3年間東京財団政策研究所の理事長を務め、その後、東京大学 大学院経済学研究科 教授。現在、研究科長、経済学部長の任にあります。

日本経済は1990年代以降現在に至るまで、長い停滞が続いています。その中で、経済の成長期には高く評価されていた銀行中心の日本の金融システムが、いかに経済全体にとって足を引っ張ることになったかを理論的・実証的に明らかにしました。時代の変化の中で抜本的変革が迫られるとき、それをなしうるかどうか、企業経営の管理能力( コーポレート・ガバナンス)の重要性を説いたのでした。2013年の著書『何が日本の経済成長を止めたのか 再生への処方箋』でこう訴えています。《日本経済は長期にわたって停滞してきた。しかし、まだ再生は可能である。必要なのは改革への政治的意志である。本書が、成長を取り戻すための政策議論を活発化し、今度こそ日本を再生させる一助になれば幸いである。再生が不可能になるまで日本経済が衰弱してしまう前に。》

アカデミズムに引きこもることのない星の主張は、しばしば日本経済新聞の「経済教室」のおいても展開され、多くの読者を得ています。

2001年に英語で出版された、アニル・カシャップシカゴ大学教授との共著『日本金融システム進化論』(日本語版:日本経済新聞出版 2006)は、第45回日経経済図書文化賞及び日本経済学会中原賞を受賞しました。 2022年には、星による英語版編著『The Political Economy of the Abe Government and Abenomics Reforms(安倍政権とアベノミクス改革の政治経済学)』が出版されています。

財政への信認、失うのは一瞬 危機と分断の時代

星岳雄・東京大学教授

○英トラス政権の失敗から教訓を学ぶ必要

○金利急騰は予想外の経路で金融揺るがす

○財政規律重視言うだけでなく具体策示せ

2023年度の「予算編成の基本方針」は「新しい資本主義の旗印の下、社会課題の解決に向けた取り組みを成長のエンジンへと転換し、我が国経済を持続可能で一段高い成長経路に乗せていく」と表明した。うさぎ年にちなんだわけではないだろうが、岸田文雄首相が社会的課題の解決と経済成長の「二兎(と)を追う」と言ってきた政策が本格的な実行に移される。

その時に考えておきたいのが、22年に英トラス政権が新しい経済政策を実行に移す間もなく失敗してしまった例だ。トラス政権の失敗の要因は日本にも共通する。(参考:安倍元総理暗殺の根本理由https://oshosina2.blog.ss-blog.jp/2022-10-21)

)英国の経験は、そうした問題に注意を払わないと二兎を追う政策はおろか、一兎に集中する政策もうまくいかないことを示す。

◇ ◇

昨秋の英国を振り返ってみよう。ジョンソン氏に代わり保守党の新党首に選ばれたトラス氏が首相に就任したのは9月6日。トラス政権の経済政策の目玉である「成長計画2022」は、所得税の最高税率引き下げを含む大型減税と種々の規制緩和を組み合わせて、2.5%の成長を目指すものだった。減税の利益を享受するのは主に富裕層だという批判を浴びながらも、経済成長を最優先するいわば一兎に賭けた政策だった。

また現下のエネルギー価格高騰への対応として、電力・ガスの価格に上限を設け、平均的な家計の光熱費を年2500ポンド(約40万円)にする政策も含んでいた。

9月23日、成長計画の発表直後、英長期国債の利回りは急上昇した。最終的には年間450億ポンドにのぼるとされる大規模減税と22年度だけで600億ポンドのエネルギー価格安定化対策の財源が明確でないことが、市場を動かした最大要因とされる。特に顕著だったのは30年物の利回りで、3営業日で約1.5%上昇した。急激な金利上昇は金融システムの安定性を脅かす。

問題の中心となったのはLDI(Liability Driven Investment、債務連動型運用)ファンドと呼ばれる運用機関だ。確定給付型の年金基金などが、負債評価額が金利やインフレの変動で大きく変化する時に、資産価値も同じ方向に変動するようにするため、LDIファンドを活用している。LDIファンドは多くの場合、できるだけ資本を節約するため、資産購入資金のかなりの部分を債券貸借(レポ)取引などで調達している。すなわち、レバレッジをかけた運用をしているのである。

成長計画の発表後、金利急騰によりLDIファンドの資産価値は急減し、年金基金は追加資金を出したり資産の一部を処分したりするなどして、資産配分を見直す必要に迫られた。特に問題だったのが多くの小規模の年金基金の資金をプールしたLDIファンドだ。そうしたファンドが多数の年金基金から追加資金を集めるより先に、長期国債利回りが急上昇したからだ。

英イングランド銀行(中央銀行)は、LDIファンドなどによる資産投げ売りで長期国債価格が暴落し、金融システムが不安定化することを危惧し、9月28日に市場で国債を買い支えると発表した。トラス政権は減税計画などを取り下げたが、保守党内での批判も高まり、結局は辞任に追い込まれた。在任期間は英国史上最短の49日だった。10月25日に就任したスナク首相は政策を大幅に修正し、増税と歳出削減による財政再建を目指すことになった。

◇ ◇

英国政府が経験したこの政治的・経済的混乱から、日本はいくつかの重要な教訓を学ぶべきである。

第1は長期国債市場の不安定性だ。国債利回りは急速に大きく変わることがある。長期国債利回りは現在から将来までの財政状況や経済状況に関する期待に依存しているからだ。今回の英国の場合も、トラス政権の政策変更により市場は将来の財政規律に疑念を抱くようになり、金利が想定以上に跳ね上がった。

第2は国債利回りの変動が予想しなかった経路で金融システムを不安定化させる可能性だ。イングランド銀行は、年金基金がLDIファンドを活用していることは知っていたが、これほど急激に危機に陥り金融システム全体を脅かすとは予想していなかったようだ。

第3は国債市場の動揺が金融政策運営を難しくするということだ。トラス政権が誕生したとき、イングランド銀行は量的緩和を終了し、保有国債を市場で売却する量的引き締めを始めようとしていたが、それとは逆方向の国債買い入れにより市場の安定化を図ることを迫られた。結局は11月初めから量的引き締めを始めたが、一時は量的引き締めが遅れてインフレが加速することが懸念された。

英国で起きた国債市場の混乱は日本にとっても人ごとではない。日本の政府部門全体の債務の国内総生産(GDP)比率は200%超と、100%前後の英国よりはるかに高い。日本の財政の持続可能性はこれまでも疑問視されてきたが、コロナ禍を経て財政状況はさらに悪化している。

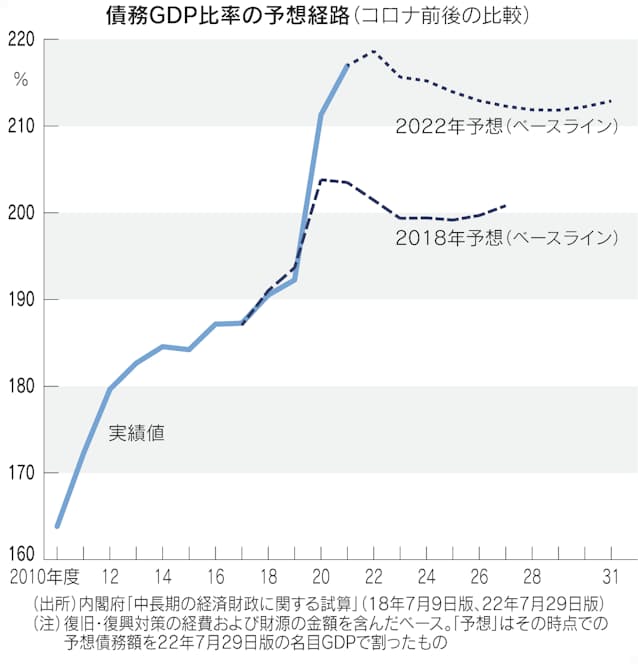

図は、内閣府が年2回公表する「中長期の経済財政に関する試算」による債務のGDP比率の推移を示したものだ。10~21年度の実績値に加え、予測時点での潜在成長率が将来も続くと仮定したベースラインケースで、18年7月時点での予測値(27年度まで)と22年7月時点での予測値(31年度まで)を対比している。

コロナ禍で債務GDP比率が20%以上も上昇し、将来も改善が予想されていない。潜在成長率が大幅に上昇する成長実現ケースでは、債務GDP比率が将来低下すると予測されているが、コロナ禍により数字が悪化した点は変わらない。

さらに18年の予測は長期金利が21年度から徐々に上昇すると仮定していたが、22年の予測は28年度まで長期金利が0.1%のまま変わらないと仮定している。日銀は22年末には事実上、金融緩和の縮小を開始しており、今後金利は22年の予測時よりも早く上がってくるだろう。財政状態はこの図で示されている以上に悪化することになる。

23年度予算で、防衛費をはじめとして大幅に増額される予定の経費項目があるが、その財源を明確にして予算の拡大が中長期の財政状態を悪化させないことを示す必要があるだろう。トラス政権の成長計画は、中期的に政府債務のGDP比率を減らすため、歳出を抑制することを明言していた。それでも市場は政府のコミットメント(約束)を疑った。日本でも財政規律を重んじると言うだけではなく、実際に財源を確保しないと、市場の信認を急速に失う可能性がある。

日本の財政の持続可能性の問題は再三指摘されたが、日本の国債市場は大きな混乱を避けてきた。ここから、日本は違うのだという指摘が生まれる。日本はギリシャとは違うのだと。そうかもしれない。しかし英国もイタリアとは違っていた。ごく最近までは。

23年のえとは日本を含め多くの国ではうさぎだが、ベトナムでは猫である。金融市場は猫の目のように変わることを肝に銘じておくべきだろう。

※掲載される投稿は投稿者個人の見解であり、日本経済新聞社の見解ではありません。

-

菅野幹雄日本経済新聞社 上級論説委員/編集委員

菅野幹雄日本経済新聞社 上級論説委員/編集委員

タイムリーで重要な指摘だと思います。防衛費、子育て、DXと財政支出増が目白押しであるなか、負担の議論は踏み込んでなされていません。国債をどんどん出せばいいという議論もまかり通るなか、直近で国債金利が上がり出しました。星教授の指摘通り、財政状況はこれまでの政府の中長期試算より悪化していく傾向が強まります。 トラスショックの教訓に最も学ばなければならない日本。先進国がどこでもやっているように、財政の状況を分析・監視する独立財政機関を置き、議論の土台を整えて、いち早く歳出と歳入の一体改革を進めていくべきだと思います。

* * * * *

1月の「経済論壇」で取り上げられていました。

* * * * *

黒田日銀の10年を問う

慶応義塾大学教授 土居丈朗

昨年末、日本銀行が長期金利の変動許容幅を0.5%程度に引き上げた。「サプライズ」とも受け止められた金融政策の転換は年末年始の論壇をにぎわし、黒田東彦総裁による10年間の政策運営を振り返る考察も目立った。

黒田体制で副総裁を務めた学習院大学名誉教授の岩田規久男氏(週刊東洋経済1月21日号)は、この間の金融政策を「『よく頑張った』と評価してほしい」と述べた。アベノミクスの3本の矢のうち財政政策と成長戦略の2本は機能せず、金融政策の「一本足打法だった」という理由からだ。

異次元緩和が2年で2%の物価上昇を実現できなかった原因としては、2014年4月の消費増税を挙げた。岩田氏は黒田氏が増税延期に否定的だったことについて、「自分で自分の首を絞めてしまった」と批判した。

13年3月まで日銀副総裁を務めた政策研究大学院大学特別教授の西村清彦氏(月刊金融ジャーナル1月号)は、消費増税は物価目標未達の免責理由にはならないと言い切る。金融政策の担当者は消費増税の影響も考慮して政策運営を行うべきとの考えを示す。

黒田氏の前任者である青山学院大学特別招聘教授の白川方明氏(週刊東洋経済1月21日号)は、13年1月の政府と日銀の「共同声明」と、その後の10年を総括した。2%目標を明示した共同声明の当事者だった白川氏は、国債の無制限の買い入れにより日銀が財政ファイナンスの機関と化し、経済成長を阻害することなどを懸念していた。

量的緩和の拡大など、当時言いはやされた政策の効果にも白川氏は否定的だった。共同声明を結ぶ際は、大規模緩和などの政策で「問題は解決しないのを社会が理解することに希望をつないだ」と振り返る。白川氏の懸念は潜在成長率や財政規律の低下により的中した格好だが、共同声明の今後については「内外の議論の進展を待つ」とし、性急な改定の立場はとらなかった。

東京大学教授の星岳雄氏(1月6日付経済教室)も、財政規律への懸念が金利急騰を通じ、金融政策を難しくするリスクに警鐘を鳴らす。昨年末に日銀は金融緩和の縮小を事実上開始したとし、その時期が内閣府の中長期試算よりも早いと指摘する。金利上昇が政府債務の増加を加速させ、市場の信認を失う可能性を重くみている。

大阪大学名誉教授の猪木武徳氏(1月4日付経済教室)も、日銀が量的緩和を続けると主張するだけでは、今後の政策転換の可能性を閉ざしてしまうと懸念を示している。

経済学の変節と本質

日銀が2%目標や大規模緩和に踏み出す際に依拠した経済理論は、人々が物価に対して抱く「期待」である。東京大学名誉教授の吉川洋氏(週刊エコノミスト1月31日号)は、経済学における期待の概念に疑問を投げかける。

1960年代後半から力を増した期待の理論は、お金の量を増やせば消費者は物価が上がると予想し、現実の物価も上がる、と立論した。しかし多くの消費者がそもそも日銀の物価目標を見聞きしたことすらないことを調査は示す。自分の知らないものが期待を動かすことなどありえず、政策運営の指針となるはずの経済学が不毛な知的遊戯に変わったと吉川氏は批判する。

大和総研理事長の中曽宏氏(週刊エコノミスト1月31日号)は、22年10月に亡くなった小宮隆太郎・東京大学名誉教授を教え子の立場から回顧する。経済事象を引き起こすメカニズムを解明するとともに、そこに潜む社会問題に着眼することも経済学の役割であることを小宮氏から教えられたと語る。

米ジョージタウン大学教授の向山敏彦氏(週刊東洋経済1月21日号)は、経済成長は環境によくないから止めるべきだとの主張に、経済学の立場から反論している。そもそも経済成長とは国内で作られる財やサービスの総価値が増えることである。そして経済学で総価値とは、「価格×数量」の和であると向山氏は論を進める。

数量を増やすだけが経済成長を実現する手段ではない。よりおいしい料理やよりよいデザインの服など、人々が高い価格を払ってもよいと考える財を生み出すことでも成長は実現できる。財の質を考えれば「環境に負荷がかからない経済成長」も可能であると向山氏は唱える。経済学の深い含意が広く理解されることを願う。

良い賃上げの実現には

春闘が始まり、物価上昇を上回る賃上げの実現に注目が集まっている。

同志社大学准教授の奥平寛子氏(1月18日付経済教室)は、日本の賃金水準の決定要因に着目する。日本では採用市場での人材の奪い合いより、企業組織が労働者に配慮して賃金を決める傾向が強いとみる。労働者が衣食住をまかない、生産性を発揮するための賃金水準は「効率賃金」とよばれる。奥平氏はこの効率賃金が日本の賃上げを方向付けていると指摘する。

名目賃金が変わらないままインフレが進むと、実質賃金が目減りし、労働者の生産性や意欲は下がる。そして生産性が下がるのを恐れて実施する賃上げはコストの純増であるから、企業の懐は痛む。

本来望ましい賃上げは、付加価値の向上を通じて労働者の実質的な購買力が自然と上昇するような賃上げである。良い賃上げの好循環を作り出すには、技術革新や成長を促進するという根本的な課題に向かう必要があるとの奥平氏の指摘は本質を突いている。

学習院大学教授の滝澤美帆氏(1月10日付経済教室)は、コロナ禍での企業の参入と退出に着目して生産性の動向を分析する。コロナ禍では優良な企業が退出し、蓄積された労働や資本、ノウハウが散逸し生産性が下がる可能性がある。他方、業績の悪い企業が退出し、優良な企業に資源が移動して生産性が改善する可能性もある。日本企業の生産性の変動を分析したところ、相対的に業績の良い企業がより活躍し、業績の悪い企業が縮小する方向に向かっているという。労働市場の流動性を高める政策を導入することで、日本の生産性の改善が期待できる。

藤原直哉

@naoyafujiwara

https://twitter.com/naoyafujiwara/status/1646413656589230081

異色の経済学者 小宮隆太郎氏は何を残したか

学生の頃、この先生の授業も聴いたよ。あの安倍友の浜田宏一の授業もさ。しかしね、卒業して40年、いまから振り返って東大経済学部で学んだ経済学って、ほとんど役に立たないどころが害ばかりだった気がする。

マル経なんか最初不可を食らってこれじゃ卒業できないので経済学では珍しい縦書きの教科書を読んで再試で優をとったけど、ソ連が先に潰れたし。金融制度・財政制度は平成に米国に潰されたし。新自由主義は大失敗だったし。金融・経済政策は大失敗で平成の恐慌と1千兆円を超える政府債務だし。経済統計も官庁統計がいい加減だから結果もいい加減だったし。確率統計もすごいと思ったが、結局、神が出てこないものはこれから大きな役には立たないし。ただし、ひとつ、これだけは役に立ったと自信を持って言えるのが当時の津曲先生の会計論。自分で会社を作った時に最初の決算を先生の教科書見て作った。それだけだったな。非常に疑問に思うのは、東大経済学部はそれら大失敗の総括をしたのか?なんで、英米と経済戦争で戦って勝つ方法を教えないの?なぜトランプやプーチンの経済再生を教えないの?東大法学部もそうだよ、なぜ欧米が牛耳る国際私法とその打ち負かし方を教えないの?

https://www3.nhk.or.jp/news/html/20230412

by めい (2023-04-14 06:08)